Dezembro/2018

Contexto macroeconômico

O cenário econômico se mostrou desafiador em 2018, marcado por elevada volatilidade dos mercados globais, fraca recuperação da economia brasileira e instabilidade no mercado doméstico em função das eleições presidenciais.

A estimativa é que a expansão da economia brasileira em 2018 fique muito abaixo do que era esperado no início do ano. Em janeiro, as projeções do mercado apontavam para um crescimento de 2,7%. Em dezembro, a variação estimada era muito menor, de 1,3%. Fatores como o baixo dinamismo dos mercados de trabalho e de crédito – com desemprego ainda elevado e alta menor que a projetada do volume de empréstimos -, produção da indústria bem abaixo de sua capacidade e a greve dos caminhoneiros – que impactou negativamente as expectativas de empresários e das famílias – ajudam a explicar as sucessivas revisões para baixo das expectativas para o Produto Interno Bruto (PIB), como é chamado o indicador que mede a atividade econômica.

O resultado das eleições presidenciais melhorou as expectativas do mercado em relação à implementação das reformas necessárias para a economia brasileira. O governo eleito já havia sinalizado que a prioridade seria a aprovação da reforma da Previdência. Esse maior otimismo se refletiu na melhora dos indicadores no último trimestre do ano – como o recuo de 56 pontos básicos do risco-país, terminando o ano em 207 pontos.

A inflação oficial – medida pelo IPCA, do IBGE – encerrou o ano em 3,75%, abaixo do centro da meta de inflação do governo, que era de 4,50%, mas acima dos 2,95% de 2017. A alta no ano ficou sob controle, mas houve alguma pressão nos preços provocada por impactos da greve dos caminhoneiros e da alta do dólar, como em energia elétrica e combustíveis. Com o cenário benigno da inflação e a recuperação fraca da economia brasileira, o Banco Central reduziu a taxa de juros duas vezes no início do ano, para 6,5%, e depois a manteve sem alterações.

O Ibovespa, referência do mercado brasileiro de ações, teve valorização de 15,03% em 2018 e alcançou 87 mil pontos, apesar de ter perdido 1,81% em dezembro. O Certificado de Depósito Interbancário (CDI), por sua vez, rendeu 0,49% no mês e 6,42% no ano. Pela cotação do BC, o dólar subiu 0,3% em dezembro, fechando 2018 cotado a R$ 3,87. No ano, a alta foi de 17,1%.

Juros nos EUA e desaceleração na China

No cenário internacional, a trajetória da política monetária dos Estados Unidos e a desaceleração da economia da China trouxeram incertezas ao longo de 2018.

No país asiático, os dados oficiais da atividade econômica mostraram sinais mais claros de desaceleração. O processo de transição do modelo de crescimento e a redução do endividamento de empresas e famílias têm pesado no desempenho da economia. Se a economia chinesa cresce menos, isso se reflete na economia brasileira. Isso porque empresas brasileiras que vendem para a China perdem negócios, o que afeta seus resultados.

Nos Estados Unidos, as tensões comerciais e políticas contaminaram as expectativas no ano, mas isso ocorreu em uma fase de dinamismo da atividade econômica, com a taxa de desemprego em nível historicamente baixo e o consumo em expansão. O Federal Reserve (banco central americano) elevou o juro quatro vezes em 2018. A alta afeta especialmente emergentes, como o Brasil, já que investidores tendem a abandonar outros mercados em busca dos juros elevados nos EUA, o que gera alta do dólar frente ao real. No fim do ano, a comunicação do BC americano passou a adotar um tom mais suave, sugerindo que o processo de alta de juros estivesse perto de sua conclusão.

Desempenho dos investimentos

Investimentos do PPSP-R têm rentabilidade negativa em dezembro

Os investimentos do Plano Petros do Sistema Petrobras - Repactuados (PPSP-R) tiveram rentabilidade negativa em 0,84% em dezembro, frente à meta atuarial de 0,61% para o mês. A meta prevê o rendimento necessário para que o plano possa fazer frente a seus compromissos atuais e futuros.

Mais uma vez, os recursos investidos em renda fixa (títulos públicos e privados e fundos de renda fixa) foram os que tiveram o melhor desempenho no mês. O segmento - com cerca de 67% do patrimônio do plano - rendeu 1,42% em dezembro, bem acima tanto do CDI (Certificado de Depósito Interbancário), que é referência para a renda fixa e subiu 0,49%, quanto da inflação, que ficou em 0,15%, segundo o IPCA. O bom desempenho do segmento reflete uma estratégia de gestão ativa desses investimentos para aproveitar as oportunidades do mercado.

A carteira de renda variável (ações negociadas em Bolsa, fundos de ações e participações em empresas), que responde por cerca de 18% dos recursos do plano, teve rentabilidade negativa de 8,95% em dezembro. Já o Ibovespa, principal referência deste mercado de renda variável, perdeu 1,81% no mês. A perda foi influenciada pela carteira de governança, que caiu 11,2% puxada por recuos em Litel (-3,7%, que investe em Vale) e BRF (-1,1%), além de ativos sem negociação em Bolsa.

Os investimentos estruturados – Fundos de Investimentos em Participações (FIPs), veículos de investimento em empresas ou projetos de empreendimentos e fundos imobiliários – tiveram valorização de 2,28% em dezembro.

Já a carteira de empréstimos aos participantes, com 5% dos recursos do plano, rendeu 1,33% em dezembro. O segmento de imóveis, por sua vez, teve rentabilidade negativa de 1,40%. O movimento se deve à reavaliação negativa de três imóveis alocados no PPSP-R. Pelas normas da Petros, é feita anualmente uma revisão de todos os imóveis da carteira imobiliária dos planos, para que dessa forma reflitam, adequadamente, o valor justo de mercado.

Resultado acumulado no anoNo ano de 2018, a rentabilidade dos investimentos do Plano Petros do Sistema Petrobras - Repactuados (PPSP-R) ficou em 7,24%, frente à meta atuarial de 9,66% para o período.

Os ganhos foram puxados pelas aplicações em renda fixa, que avançaram 14,88%. O resultado foi bem superior ao do CDI - que é referência do segmento e subiu 6,42% - e ao da inflação, que foi de 3,75%. O resultado reflete a estratégia de gestão ativa da renda fixa adotada. Outro destaque positivo no ano foi o segmento de empréstimos aos participantes, com rentabilidade de 12,74%.

A carteira de renda variável teve desvalorização de 10,74% no ano, enquanto o Ibovespa subiu 15,03%. Uma das influências negativas no resultado do plano em 2018 veio das ações da BRF, que tiveram queda de 40%. Também houve recuo em ativos sem negociação em Bolsa. A carteira de Fundos de Investimentos em Ações (FIAs) mostrou rentabilidade de 14,6%.

Já os investimentos estruturados tiveram recuo de 6,92% em 2018, enquanto o segmento de imóveis registrou variação de -0,18% no período. Periodicamente é feita uma reavaliação desses ativos – tanto os imóveis quanto os Fundos de Investimento em Participações (FIPs), que são os investimentos estruturados –, que pode alterar o valor no balanço.

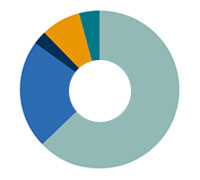

Desempenho do plano X meta atuarial (%) Dezembro Acumulado no ano Investimentos do plano -0,84 7,24 Meta atuarial 0,61 9,66 Composição da carteira

67%

Renda Fixa18,5%

Renda variável2%

Investimentos estruturados7,5%

Imóveis5%

Empréstimos

Resultado por segmento (%) Dezembro Acumulado no ano Renda fixa 1,42 14,88 Renda variável -8,95 -10,74 Investimentos estruturados 2,28 -6,92 Imóveis -1,40 -0,18 Empréstimos 1,33 12,74

Categorias renda fixa e variável (%) Dezembro Acumulado no ano RENDA FIXA Renda fixa de longo prazo 1,78 16,37 Crédito privado -2,09 11,05 RENDA VARIÁVEL Governança -11,18 -16,11 Livre 0,53 13,23

Referenciais (%) Dezembro Acumulado no ano CDI 0,49 6,42 Ibovespa -1,81 15,03 IPCA 0,15 3,75 Movimentação do plano

O PPSP-R encerrou o mês de dezembro com 57.055 participantes, dos quais 9.701 ativos e 47.354 assistidos (aposentados e pensionistas). No mês, houve ao todo 118 novas concessões.

Benefícios concedidos Aposentadorias Auxílios-doença Pensões por morte Pecúlios Novas concessões 6 11 34 77 118 Resultado do plano

O PPSP-R registrou déficit acumulado de R$ 5,567 bilhões em dezembro de 2018.

Patrimônio de cobertura:

R$ 45,962 bilhões (ativos)Todos os investimentos que o plano possui, mais outros recursos que ele tem a receber.

Compromissos futuros:

R$ 51,529 bilhões (passivo)Valores comprometidos com os pagamentos de benefícios de todos os participantes, seguindo o regulamento do plano.

Equilíbrio técnico: - R$ 5,567 bilhõesDiferença entre compromissos futuros e patrimônio. Sofre variações para mais ou para menos, de acordo com a movimentação dos compromissos e a rentabilidade. Quando esses compromissos ficam maiores que o patrimônio ocorre déficit. Quando a situação é inversa, há superávit.

RESUMO DO RESULTADO ACUMULADO (JAN-DEZ 2018) Resultado acumulado em 31/3/2018* -2.483 IMPACTOS POSITIVOS (ABR-DEZ) 1.961 Resultado líquido dos investimentos 1.961 IMPACTOS NEGATIVOS (ABR-DEZ) -5.045 Resultado previdencial (pagamento de benefícios menos recebimento de contribuições e atualização de contingências judiciais com perda provável) -2.396 Evolução dos resultados a realizar -7 Evolução das provisões matemáticas (compromissos futuros) -2.642 EQUILÍBRIO TÉCNICO -5.567 *Em abril 2018, o PPSP foi cindido em PPSP-Repactuados e PPSP-Não Repactuados