Outubro/2018

-

Contexto macroeconômico

O resultado das eleições presidenciais foi o principal destaque do cenário doméstico em outubro. Jair Bolsonaro (PSL) venceu a disputa com 55,1% dos votos válidos, enquanto Fernando Haddad (PT) obteve 44,9%. A renovação da Câmara dos Deputados também merece atenção: 50% dos eleitos são novos na Casa.

Os indicadores do mês apontaram para uma inflação abaixo do esperado pelo mercado e a terceira alta seguida na atividade econômica, segundo o IBC-Br (Índice do Banco Central que é usado como uma prévia do PIB). O IPCA subiu 0,45% em outubro – e 4,56% no resultado acumulado em doze meses -, puxado especialmente pelo grupo transportes, que respondeu sozinho por 0,17 ponto percentual da inflação. Segundo o dado divulgado em outubro, o IBC-Br avançou 0,47% em agosto, frente a julho.

Já o Comitê de Política Monetária (Copom) decidiu manter a taxa Selic inalterada, em 6,5% ao ano, e reforçou em comunicado a possibilidade de alta de juros caso haja piora no cenário para a inflação.

O mercado financeiro teve um mês de otimismo. O Ibovespa terminou outubro com valorização de 10,19%, aos 87.423 pontos. No ano, a alta acumulada chegou a 14,43%. O dólar, por sua vez, caiu 7,15% no mês segundo a cotação do Banco Central, a R$ 3,72, enquanto o euro teve queda de 9,47%, cotado a R$ 4,21.

No cenário internacional, o desempenho da economia americana no terceiro trimestre, divulgado em outubro, confirmou mais uma vez a sólida expansão. O PIB teve alta de 3,5% no terceiro trimestre anualizado, acima da expectativa do mercado, 3,3%. Os incentivos fiscais dados pelo governo de Donald Trump têm ajudado neste movimento, que acaba gerando pressão no mercado de trabalho.

A expansão da economia americana traz oportunidades para o Brasil, com chances de aumento das exportações brasileiras. Por outro lado, no entanto, a força da economia dos EUA sugere continuidade da alta dos juros pelo Federal Reserve (Fed, o banco central americano). Com esse movimento, aumenta a rentabilidade dos investimentos nos Estados Unidos, o que tende a provocar uma saída de recursos de outros mercados, especialmente emergentes como o Brasil, em direção aos EUA.

A expansão da economia chinesa, por sua vez, registra leve desaceleração. O PIB chinês apresentou alta de 6,5% no 3º trimestre frente a igual período do ano anterior, ligeiramente abaixo do esperado pelo mercado, 6,6%. Se o crescimento chinês desacelera, a demanda por produtos importados também cresce menos, o que pode afetar os itens brasileiros exportados para o país asiático, por exemplo.

-

Desempenho dos investimentos

Investimentos do PPSP-NR têm rentabilidade bem acima da meta em outubro

Os investimentos do Plano Petros do Sistema Petrobras-Não Repactuados (PPSP-NR) tiveram rentabilidade de 5,76% em outubro, bem acima da meta atuarial do mês, que era de 0,92%. A meta prevê o rendimento necessário para que o plano possa fazer frente a seus compromissos atuais e futuros.

Com cerca de 64% dos recursos do plano, a carteira de renda fixa (títulos públicos e privados e fundos de renda fixa) foi o principal destaque do mês, com ganho de 8,59%. O CDI (Certificado de Depósito Interbancário), que é referência para o segmento, subiu 0,54%. A inflação, medida pelo IPCA, foi de 0,45%. O desempenho do plano reflete uma estratégia de gestão ativa desses investimentos para aproveitar as oportunidades do mercado, especialmente no período de volatilidade por causa da eleição presidencial.

Já a carteira de renda variável (ações negociadas em Bolsa, fundos de ações e participações em empresas), que responde por cerca de 22% dos recursos do plano, avançou 0,59%. O Ibovespa, referência para o mercado de renda variável, subiu 10,19%. Uma das influências negativas no resultado de renda variável do plano em outubro foi a queda de 5,5% das ações da Vale, na qual a Fundação investe por intermédio da Litel Participações. Também recuaram no mês as ações da BRF. Além disso, a carteira de renda variável do PPSP-NR se diferencia da composição do Ibovespa porque é adequada aos compromissos de longo prazo do plano com seus participantes.

Com uma parcela de cerca de 3% do total de recursos do plano, os investimentos estruturados – compostos por Fundos de Investimentos em Participações (FIPs), veículos de investimento em empresas ou projetos de empreendimentos e fundos imobiliários – tiveram rentabilidade negativa de 0,13% em outubro.

No segmento de imóveis, que responde por 8% dos investimentos do PPSP-NR – o ganho foi de 0,08% em outubro. Já os empréstimos, que respondem por 3% dos investimentos, renderam 4,40%.

Resultado acumulado no ano

A rentabilidade dos investimentos do PPSP-NR no acumulado dos dez primeiros meses de 2018 ficou em 7,90%, para uma meta atuarial de 8,72%.

Na renda fixa, a rentabilidade ficou positiva em 11,48%, bem acima do resultado do CDI, que teve alta de 5,38% e é referência para o segmento, e da inflação acumulada no período, de 3,81%. A estratégia de gestão ativa dos recursos em renda fixa foi fundamental para este bom desempenho.

Já a renda variável recuou 0,78%, enquanto o Ibovespa variou 14,43% nos dez primeiros meses do ano. A queda nas ações de BRF, com desempenho acumulado desfavorável em 2018, tem impactado negativamente a carteira do plano este ano. Além disso, é preciso destacar que a carteira de renda variável do PPSP-NR se diferencia da composição do Ibovespa porque é adequada aos compromissos de longo prazo do plano.

Os investimentos estruturados, por sua vez, variaram 0,08% nos dez primeiros meses do ano. O segmento de empréstimos foi um destaque entre os investimentos em 2018, com rentabilidade de 14,14% até outubro. Em imóveis, o ganho acumulado no ano foi de 3,68%.

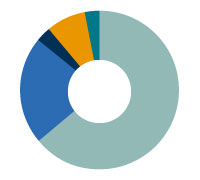

Desempenho do plano X meta atuarial (%) Outubro Acumulado no ano Investimentos do plano 5,76 7,90 Meta atuarial 0,92 8,72 Composição da carteira

64%

Renda Fixa22%

Renda variável3%

Investimentos estruturados8%

Imóveis3%

Empréstimos

Resultado por segmento (%) Outubro Acumulado no ano Renda fixa 8,59 11,48 Renda variável 0,59 -0,78 Investimentos estruturados -0,13 0,08 Imóveis 0,08 3,68 Empréstimos 4,40 14,14

Categorias renda fixa e variável (%) Outubro Acumulado no ano RENDA FIXA Renda fixa de longo prazo 10,04 12,48 Crédito privado 1,47 11,81 RENDA VARIÁVEL Governança -1,77 -3,45 Livre 10,69 9,40

Referenciais (%) Outubro Acumulado no ano CDI 0,54 5,38 Ibovespa 10,19 14,43 IPCA 0,45 3,81 -

Movimentação do plano

O PPSP-NR encerrou setembro com 18.798 participantes, dos quais 1.425 ativos e 17.373 assistidos (aposentados e pensionistas). No mês, houve ao todo 71 concessões para participantes não repactuados.

Benefícios concedidos Aposentadorias Auxílios-doença Pensões por morte Pecúlios Novas concessões 3 0 19 49 71 -

Resultado do plano

O PPSP-R registrou déficit acumulado de R$ 2,238 bilhões até outubro de 2018.

Patrimônio de cobertura:

R$ 13,497 bilhões (ativos)Todos os investimentos que o plano possui, mais outros recursos que ele tem a receber.

Compromissos futuros:

R$ 15,735 bilhões (passivo)Valores comprometidos com os pagamentos de benefícios de todos os participantes, seguindo o regulamento do plano.

Equilíbrio técnico: - R$ 2,238 bilhõesDiferença entre compromissos futuros e patrimônio. Sofre variações para mais ou para menos, de acordo com a movimentação dos compromissos e a rentabilidade. Quando esses compromissos ficam maiores que o patrimônio ocorre déficit. Quando a situação é inversa, há superávit.

RESUMO DO RESULTADO ACUMULADO (JAN-OUT 2018) Resultado acumulado em 31/3/2018* -2.096 IMPACTOS POSITIVOS (ABR-OUT) Resultado líquido dos investimentos 583 IMPACTOS NEGATIVOS (ABR-OUT) Resultado previdencial (pagamento de benefícios menos recebimento de contribuições e atualização de contingências judiciais com perda provável) -444 Evolução dos resultados a realizar -5 Evolução das provisões matemáticas (compromissos futuros) -276 EQUILÍBRIO TÉCNICO -2.238 *Em abril 2018, o PPSP foi cindido em PPSP-Repactuados e PPSP-Não Repactuados