Abril/2018

Contexto macroeconômico

A taxa de desemprego fechou o primeiro trimestre do ano em 13,1%, maior nível desde maio do ano passado e acima das previsões de mercado (12,9%). O IPCA, índice oficial de inflação, subiu para 0,22%, abaixo do esperado pelo mercado (0,28%). Esse resultado reforça o cenário de manutenção dos juros em 6,50% ao ano em 2018. No acumulado em 12 meses, a inflação registrou alta de 2,76%.

Já o Ibovespa terminou o mês com leve alta de 0,88%, chegando aos 86.115 pontos. Com isso, acumulou valorização de 31,67% em 12 meses, bem acima dos 8,12% do CDI para o mesmo período. E o dólar fechou abril com avanço de 4,73%, a R$ 3,48, pela cotação do Banco Central.

No cenário externo, o Comitê de Política Monetária do Banco Central dos EUA decidiu manter a taxa básica de juros inalterada, entre 1,50% e 1,75%. Os indicadores da economia americana seguiram em ritmo de expansão e elevaram as apostas de quatro altas dos juros esse ano naquele país. Esse movimento explica, em parte, a valorização do dólar nos últimos meses. Porém, ainda não há indícios de pressões inflacionárias significativas. Já os títulos do tesouro dos EUA – os Treasuries, com prazo de vencimento de 10 anos, subiram 3% em abril, a maior valorização desde janeiro de 2014.

Desempenho dos investimentos

PPSP-NR sobe 1,28% em abril, quase o dobro da meta atuarial

Os investimentos do Plano Petros do Sistema Petrobras-Não Repactuados (PPSP-NR) apresentaram em abril, primeiro mês da cisão do plano, rentabilidade de 1,28%, quase o dobro da meta atuarial de 0,68% para o período. A boa performance foi influenciada pelo retorno dos recursos aplicados em renda variável (ações negociadas em Bolsa, fundos de ações e participações em empresas). No acumulado de janeiro a abril, o PPSP-NR registrou retorno de 2,92%, acima da meta atuarial de 2,81% para o período.

Com 23% dos investimentos do plano, a renda variável obteve ganhos de 5,77%, bem acima do Ibovespa (0,88%), índice utilizado como referência. O resultado foi impulsionado pela carteira governança (participações em empresas), que representa 74% do segmento e teve rentabilidade de 8,12%, em função da alta de 16,75% da Litel, que investe na Vale, e do retorno de 8,63% das ações da BRF. No caso da BRF, foi resultado das expectativas positivas dos investidores em relação às mudanças na administração da empresa, ocorridas durante o mês de abril. A alta da Litel refletiu a valorização dos papéis da Vale. Por outro lado, a carteira livre, que reúne ações de alta liquidez negociadas na Bolsa de Valores e fundos de ações, caiu 0,50%. Esse descolamento se deve à performance negativa de alguns fundos de investimentos com portfólios diferentes dos papeis que apresentaram alta no mercado de ações.

A renda fixa (títulos públicos e privados e fundos de renda fixa), por sua vez, encerrou o mês com desempenho negativo de 0,17%, abaixo do CDI (0,52%), que é referência para o segmento. Houve retração de 0,52% nos títulos públicos “marcados a mercado”, isto é, estão sujeitos a oscilações constantes de preços, refletindo a desvalorização dos papeis com prazos mais longos, que têm grande peso na carteira do PPSP-NR. Por outro lado, os títulos públicos levados até o vencimento subiram 1,43% e a carteira de crédito privado valorizou 1,69%, puxada pela forte alta (3,72%) das debêntures em abril.

Os investimentos estruturados — compostos por Fundos de Investimentos em Participações (FIPs), veículos de investimento em empresas ou projetos de empreendimentos e fundos imobiliários — caíram 0,10% em abril. A desvalorização do segmento foi puxada pela queda de 15,08% no FIP BR Sustentabilidade, que investe em empresas com potencial de desenvolvimento limpo e sustentável, devido à reavaliação dos ativos investidos.

Os imóveis, que representam 8% dos recursos do plano, registraram valorização de 0,38% em abril; e os empréstimos aos participantes, com uma fatia de 3% dos ativos do PPSP-NR, avançaram 1,02%.

Resultado acumulado no ano

A rentabilidade acumulada de janeiro a abril (2,92%) foi puxada pela renda fixa, que registrou alta de 4,73% no período, superando o CDI (2,12%). Por outro lado, a renda variável teve desempenho negativo de 1,44%, descolada do Ibovespa, que acumulou alta de 12,71% no período. Isso ocorreu em função da queda de 4,87% verificada na carteira de participações em empresas, que tem grande representatividade no segmento. A carteira composta por ações de alta liquidez negociadas na Bolsa e fundos de ações, por sua vez, valorizou 10,48%. Os investimentos estruturados acumularam desvalorização de 1,59%. Já os empréstimos subiram 4,80% e os imóveis avançaram 0,82% até abril.

Desempenho do plano X meta atuarial (%) Abril Acumulado no ano Total do plano 1,28 2,92* Meta atuarial 0,68 2,81 *A rentabilidade total do plano é o retorno dos investimentos, descontados outros fatores que interferem no resultado.

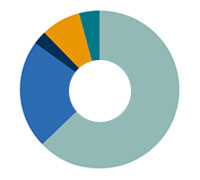

Composição da carteira

63%

Renda Fixa23%

Renda variável3%

Investimentos estruturados8%

Imóveis3%

Empréstimos

Resultado por segmento (%) Abril Acumulado no ano Renda fixa -0,17 4,73 Renda variável 5,77 - 1,44 Investimentos estruturados - 0,10 - 1,59 Imóveis 0,38 0,82 Empréstimos 1,02 4,80

Categorias renda fixa e variável (%) Abril Acumulado no ano RENDA FIXA Renda fixa de longo prazo -0,40 5,29 Crédito privado 1,69 4,98 RENDA VARIÁVEL Governança 8,12 -4,87 Livre -0,50 10,48

Referenciais (%) Abril Acumulado no ano CDI 0,52 2,12 Ibovespa 0,88 12,71 Movimentação do plano

O PPSP-NR encerrou o mês de abril com 18.887 participantes, dos quais 1.454 ativos e 17.433 assistidos (aposentados e pensionistas). No mês, houve 53 concessões para participantes não repactuados.

Benfícios concedidos Aposentadorias Auxílios-doença Pensões por morte Pecúlios 2 1 12 38 Resultado do plano

O PPSP-NR registrou déficit acumulado de R$ 2,1 bilhões até abril de 2018. Em relação ao resultado contabilizado no último dia de março, já considerando a cisão, o déficit ficou praticamente estável. Embora a rentabilidade tenha ficado acima da meta, o resultado líquido dos investimentos em abril não foi suficiente para fazer frente às obrigações previdenciais, que incluem pagamento de benefícios e atualização das contingências judiciais (ações com perda provável).

Patrimônio de cobertura:

R$ 13,345 bilhões (ativos)Todos os investimentos que o plano possui, mais outros recursos que ele tem a receber.

Compromissos futuros:

R$ 15,445 bilhões (passivo)Valores comprometidos com os pagamentos de benefícios de todos os participantes, seguindo o regulamento do plano.

Equilíbrio técnico: - R$ 2,100 bilhõesDiferença entre compromissos futuros e patrimônio. Sofre variações para mais ou para menos, de acordo com a movimentação dos compromissos e a rentabilidade. Quando esses compromissos ficam maiores que o patrimônio ocorre déficit. Quando a situação é inversa, há superávit.

RESUMO DO RESULTADO ACUMULADO (JAN-ABR 2018) R$ milhões Resultado acumulado em 31/3/2018* -2.096 IMPACTOS POSITIVOS (ABRIL) Resultado líquido dos investimentos 122 Evolução das provisões matemáticas (compromissos futuros) 13 IMPACTOS NEGATIVOS (ABRIL) Resultado previdencial (pagamento de benefícios menos recebimento de contribuições e atualização das contingências judiciais – ações com perda provável) -134 Evolução dos resultados a realizar -5 EQUILÍBRIO TÉCNICO -2.100 *Em abril/2018, o PPSP foi cindido em PPSP-Repactuados e PPSP-Não Repactuados